Omówiliśmy już kilka narzędzi, które pomagają nam analizować wykresy w celu identyfikacji trendów. Prawdopodobnie jest już zbyt wiele informacji, aby pracować wydajnie.

W tym rozdziale zajmiemy się tym, jak racjonalnie korzystać z różnych wskaźników. Poznasz mocne i słabe strony każdego narzędzia, abyś był w stanie określić, który wskaźnik jest najlepszy dla Ciebie i Twojego planu handlowego, a które nie wchodzą w rachubę.

Wiodący vs. Wskaźniki opóźnień

Do wyboru mamy dwa różne rodzaje wskaźników: Czołowy (tj. wiodące) i opóźnione (tłumaczy się do tyłu).

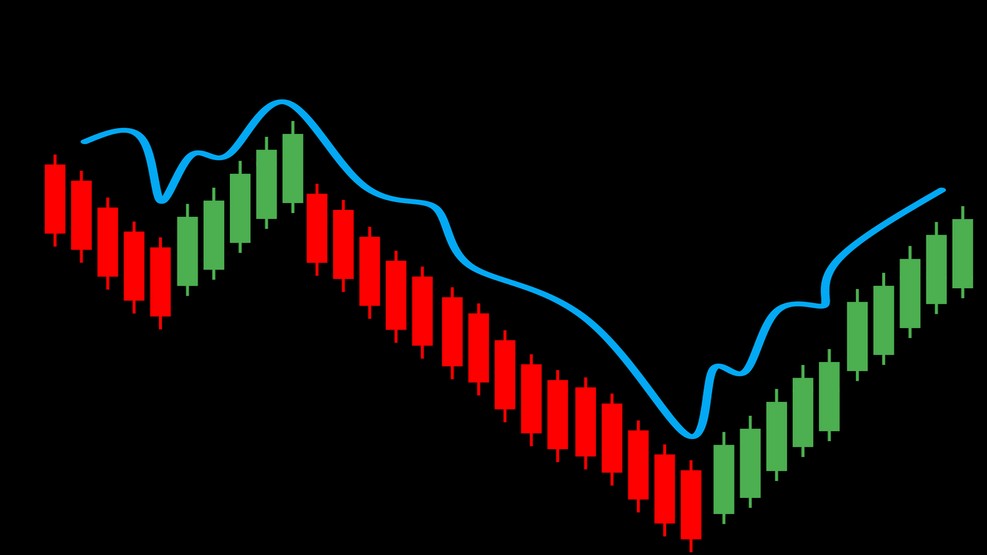

Wskaźnik wyprzedzający daje nam sygnał kupna, zanim nastąpi nowy trend lub odwrócenie trendu. Z drugiej strony wskaźnik opóźniony daje nam sygnał po uformowaniu się trendu..

Możesz pomyśleć “Wzbogacę się, jeśli trzymam się wskaźników wyprzedzających”, ponieważ możesz korzystać z nowych trendów, które zawsze rozpoznajesz na wczesnym etapie. Zgadza się, Zawsze złapiesz odpowiedni czas, aby wskoczyć na pojawiający się trend, jeśli wskaźnik wiodący za każdym razem dostarcza właściwych sygnałów. Niestety tak nie jest.!

Jeśli pracujesz z wyprzedzającymi wskaźnikami, przekonasz się, że często dają one błędne sygnały. Wskaźniki wyprzedzające są znane z, że generujesz fałszywe sygnały, które wprowadzają Cię w błąd.

Inną możliwością jest użycie opóźnionych wskaźników. (Wskaźniki opóźnień) do użycia, Są one znacznie mniej podatne na fałszywe sygnały. Wadą jest, Prawdopodobnie trochę się spóźniłeś, aby otworzyć pozycję. Najsilniejsza faza trendu jest zwykle na samym początku, Z opóźnionymi wskaźnikami często przegapiasz sekcję z największym zyskiem, a to denerwuje.

Oscylatory i wskaźniki trendu

Do celów niniejszego rozdziału:, Podzielmy wskaźniki techniczne na dwie podstawowe kategorie:

- Oscylatory

- Wskaźniki podążania za trendem lub momentum

Oscylatory są wskaźnikami wyprzedzającymi, tj. wskaźniki, które dają nam sygnał kupna przed pojawieniem się trendu. Wskaźniki podążające za trendem lub wskaźniki momentum są wskaźnikami opóźnionymi, które pokazują nam, że trend już się uformował.

Chociaż te dwa typy mogą się wzajemnie uzupełniać, Czy raczej jesteście w sprzeczności ze sobą?. Nie chcemy powiedzieć, że powinieneś używać tylko jednego lub drugiego, Należy jednak zdawać sobie sprawę z potencjalnych zagrożeń związanych z obydwoma..

Oscylatory – Wskaźniki wyprzedzające

Oscylator to obiekt lub sygnał, który porusza się między dwoma punktami. Innymi słowy,, jest to element, który zawsze leży między punktem A a punktem B.

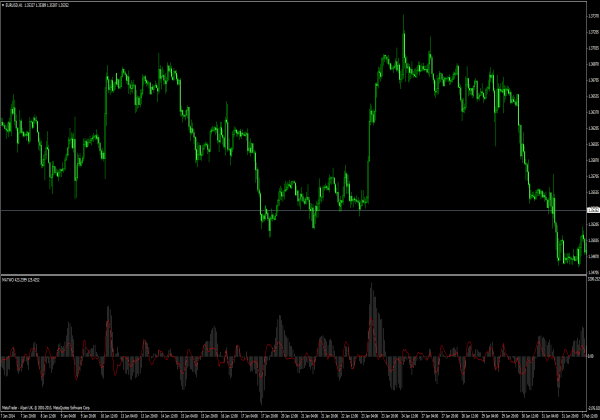

Oscylatory generalnie dają zakup- lub sygnał sprzedaży, Tyle tylko, że oscylator nie jest wyraźnie oparty na zakupie- lub strona sprzedaży. Brzmi znajomo?? Czy powinien, Oscylatory stochastyczne, Paraboliczny SAR i wskaźnik siły względnej (RsI) Zmieści się tutaj. Każdy z tych wskaźników jest przeznaczony do odbierania sygnałów, które przewidują punkty zwrotne podczas trwającego trendu.

Oto dwa przykłady::

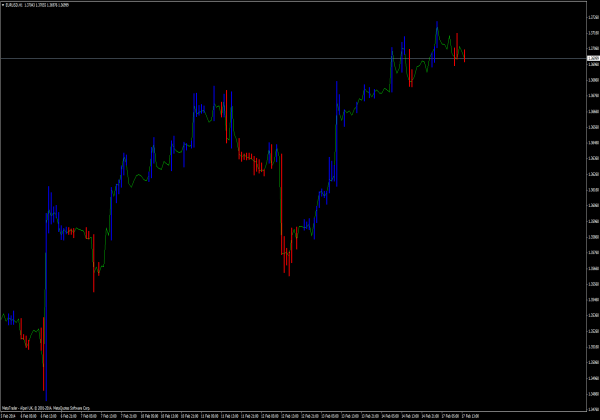

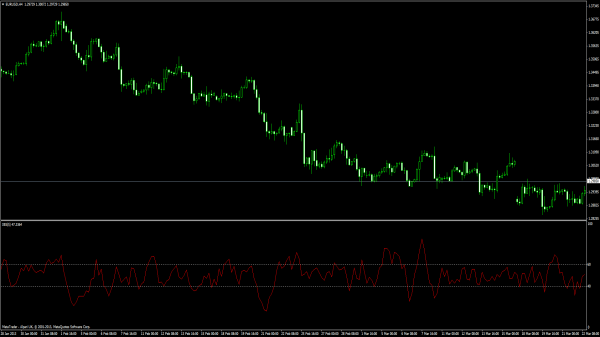

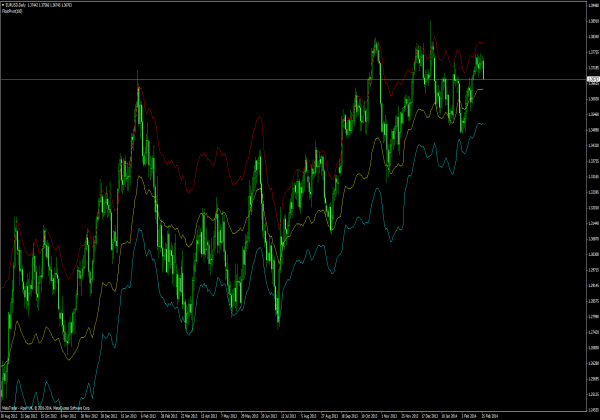

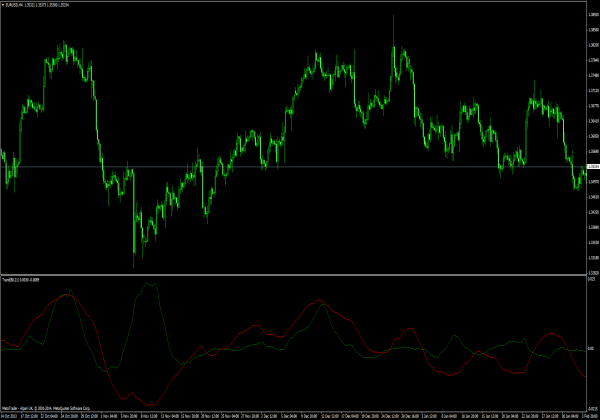

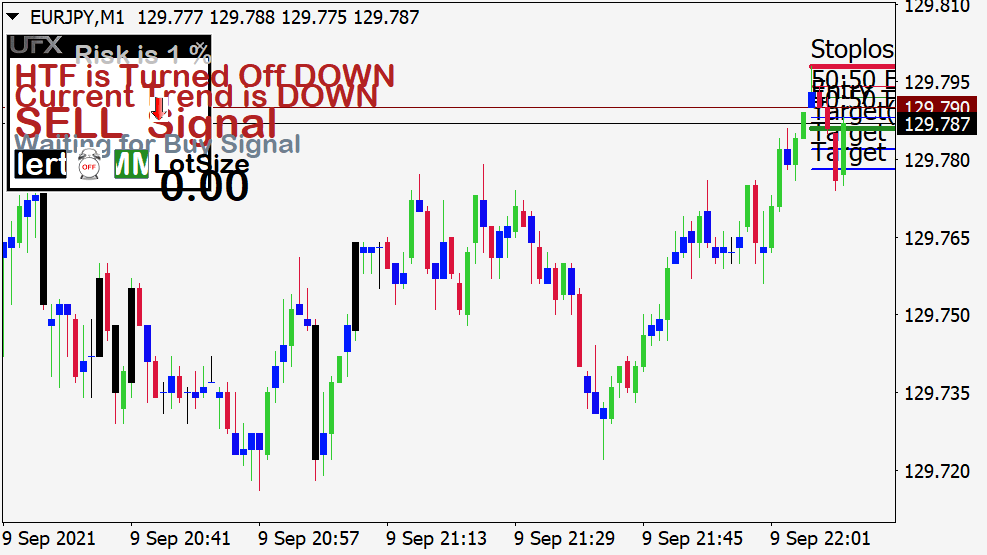

Na naszym wykresie USD/EUR mamy również Paraboliczny Wskaźnik SAR, RSI i oscylator stochastyczny. Jak już wiesz, gdy oscylator stochastyczny i RSI uruchamiają “Overselling- Poziom” Odejść, To sygnał do zakupu. Wskaźniki na naszym wykresie przynoszą dokładnie te sygnały w zaznaczonej sekcji. Wszystkie trzy przynoszą ten sam sygnał w tej sekcji, gdybyśmy kupili, Wtedy byłby to dobry handel.

Po wyraźnym trendzie wzrostowym otrzymaliśmy sygnał sprzedaży ze wszystkich trzech wskaźników. Jak widać, oscylator stochastyczny wykazywał współczynniki wykupienia w dłuższym okresie czasu.. Gdy oscylator wyświetla poziom wykupienia lub wyprzedania przez długi czas, Zazwyczaj oznacza to, że jest to silny trend. W naszym przykładzie mamy do czynienia z silnym trendem wzrostowym, podczas gdy oscylator stochastyczny wskazuje poziom wykupienia..

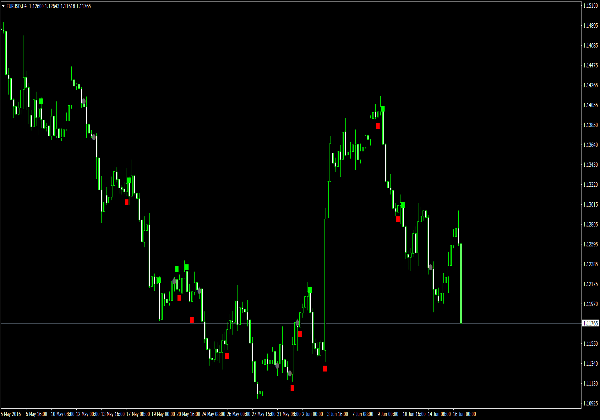

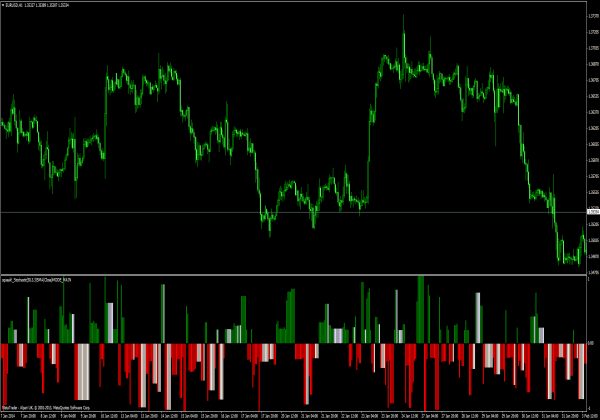

W następnym przykładzie użyjemy tych samych wskaźników wyprzedzających:, Tym razem jednak nie zawsze są tego samego zdania i widać, że nie zawsze są idealne. Na naszym wykresie widać, że pojawia się kilka fałszywych sygnałów kupna. Widać również, że czasami jeden wskaźnik daje sygnał kupna, podczas gdy drugi wyświetla sygnał sprzedaży.

Przy pierwszym znaku zarówno RSI, jak i oscylator stochastyczny dają sygnał kupna, podczas gdy Paraboliczny SAR nadal przynosi sygnał sprzedaży. Paraboliczny SAR również pozostaje w sprzedaży przez jakiś czas, Nieco później punkt skacze poniżej słupków, więc sygnał kupna. Spójrz na pasek, poniżej którego znajduje się punkt SAR, Jest to silnie wyglądający czerwony pasek z bardzo krótkim cieniem. Ponadto należy również pamiętać, że następny pasek poniżej zamyka się. Czy w tej sytuacji polegałbyś na wskaźnikach?, Wtedy rezultatem byłaby mniej dobra transakcja.

Przy kolejnych dwóch sygnałach wyprzedaży (Kupić) które przynosi nam oscylator stochastyczny, RSI nie wykrywa żadnego sygnału, a Paraboliczny SAR daje nawet sygnał sprzedaży. Co się dzieje? Każdy wskaźnik daje inny siganl.

Co się stało?

Odpowiedź leży w różnych metodach obliczeniowych. Wskaźniki stochastyczne opierają się na najwyższych- w najniższym przedziale odpowiedniego okresu (W naszym przykładzie co godzinę), ale nie z godziny na godzinę. Podstawa wskaźnika siły względnej (RsI) są cenami zamknięcia okresów. Paraboliczne SAR są obliczane inaczej, co ponownie prowadzi do dalszych odchyleń.

Tak właśnie wyglądają oscylatory, Zakładają, że pewne wzorce wykresów zawsze mają taki sam wpływ na przyszłość. Ale to nieprawda.

Chociaż musisz mieć świadomość, że wskaźniki wyprzedzające mogą być podatne na błędy, Nie da się tego obejść. Jeśli otrzymujesz różne sygnały, Wtedy lepiej pozostań w pozycji obserwacyjnej, niż próba odgadnięcia, który sygnał jest właściwy. Jeśli wykres nie spełnia Twoich osobistych kryteriów, Nie należy składać zamówienia. Przejdź do następnego wykresu, w którym spełniają się Twoje kryteria.

Impet – Wskaźniki opóźnień

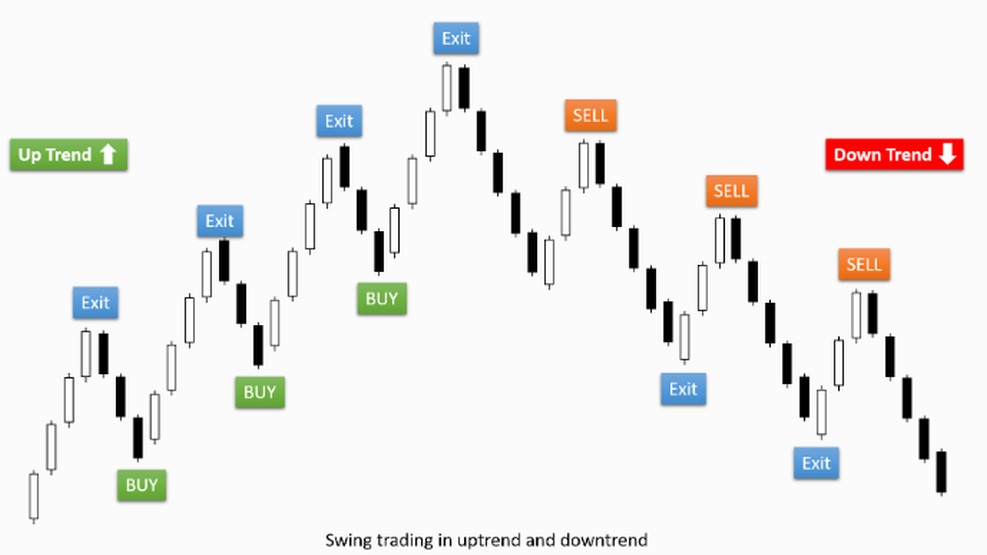

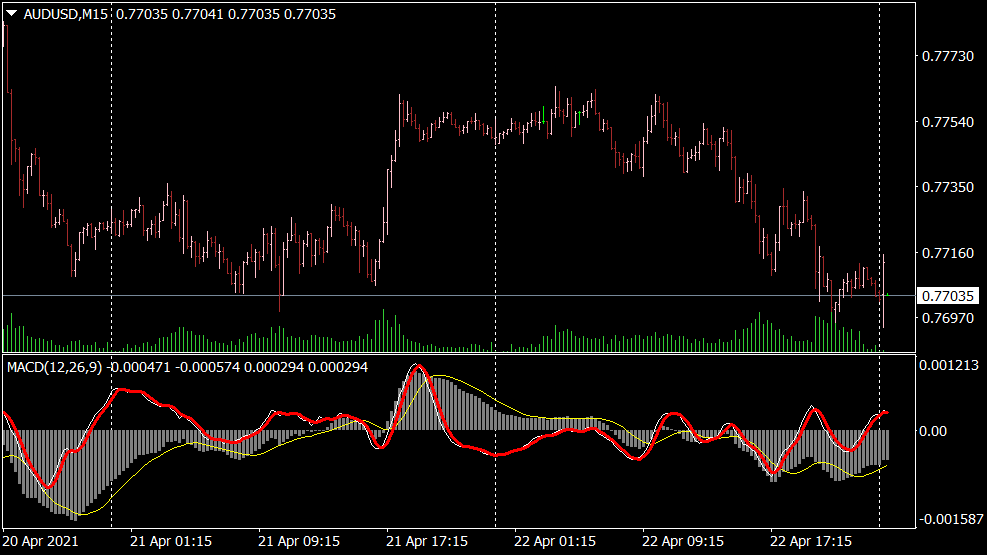

MACD i średnia krocząca to wskaźniki, które pomagają nam identyfikować trendy. Wskaźniki te pokazują nam trendy, które już istnieją, Rezultatem jest opóźnienie. Piękno tego, Twoja szansa na rację jest dość wysoka.

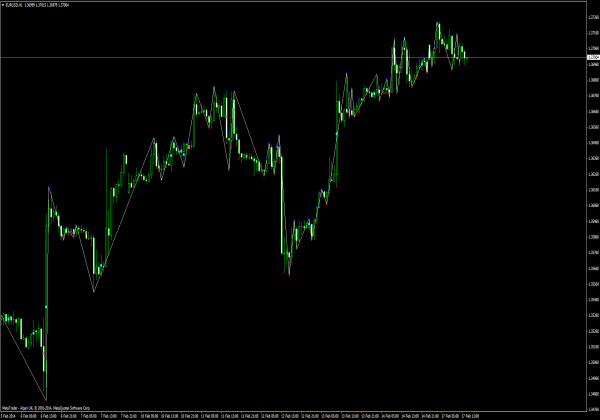

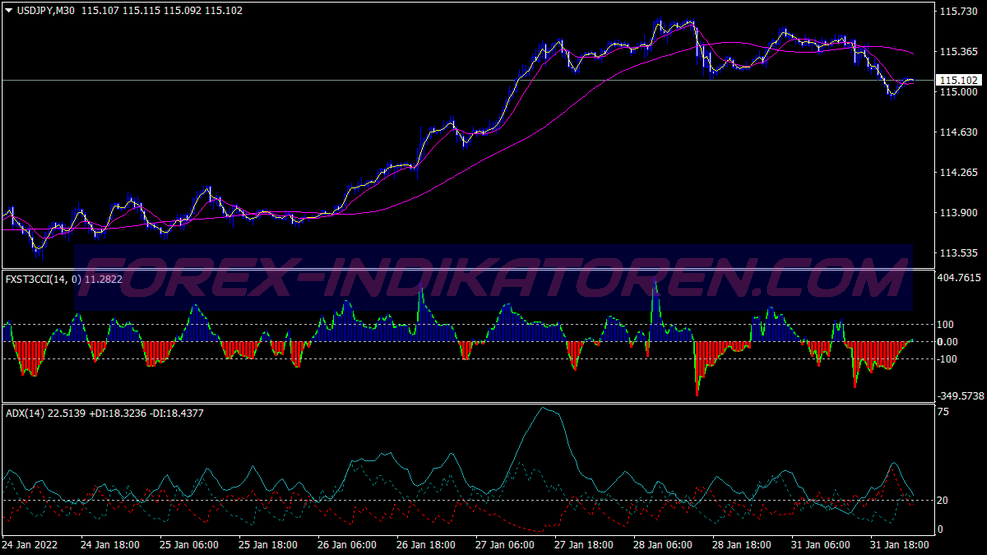

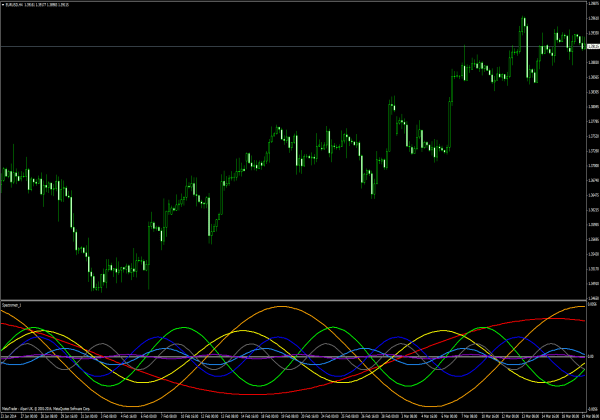

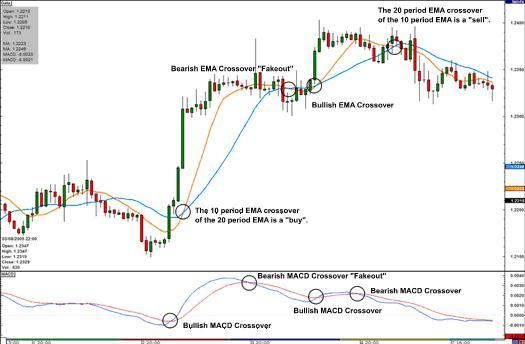

Na naszym wykresie widzimy (Kup sygnał) MACD Crossover. Nieco później 10 Okresy linii EMA 20 Okresy EMA Line (również sygnał kupna). Oba sygnały są poprawne, Ale gdybyś poczekał, aż oba wskaźniki przyniosą sygnał kupna, Wtedy przegapiłbyś silny ruch cenowy.

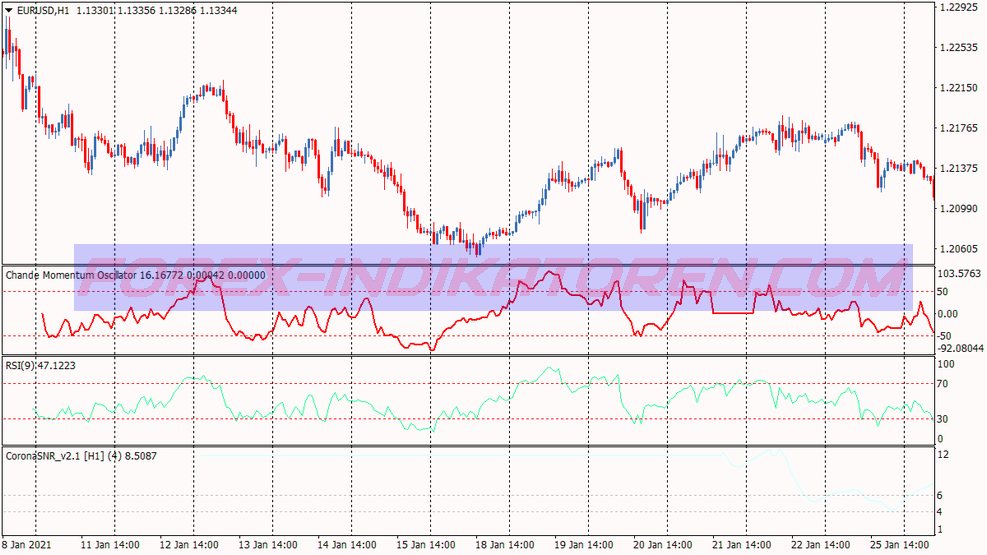

Teraz spójrzmy na ten sam wykres, aby zobaczyć, że wskaźniki te czasami przynoszą błędne sygnały. Nazywamy je następującymi nazwami “Fake-Out”.

Otrzymujemy niedźwiedzie skrzyżowanie z MACD po trendzie wzrostowym (Sygnał sprzedaży). Znacznie później 20 Okresy EMA poniżej linii 10 Linia EMA (Sprzedaj również sygnał). Jak widać, cena nie spadła, ale poruszał się w bok, a następnie nawet kontynuował trend wzrostowy. Przez pewien czas oba wskaźniki stanowiły sygnał sprzedaży. Czy miałbyś krótkie zamówienie? (Sprzedaż) Wykonywane, Wtedy tym razem nie miałbyś racji.

Podsumowanie wskaźników wyprzedzających i opóźnionych

Ten 1 Pytanie za milion euro.

Jak powinienem zdecydować, czy chcę używać oscylatorów, Wskaźniki podążające za trendem, a może nawet oba te wskaźniki? Jak już się dowiedzieliśmy, nie zawsze dają te same sygnały. Jest to prawdopodobnie największe wyzwanie w analizie technicznej.. Powinieneś wiedzieć, że najpierw musisz znać rynek, na którym handlujesz, Na tej podstawie możesz zobaczyć, który wskaźnik zapewnia właściwe sygnały, a które obecnie nie są odpowiednie. Więcej na ten temat w późniejszym rozdziale.

Istnieją dwa rodzaje wskaźników – Wiodące i opóźnione:

- Wskaźnik wyprzedzający daje sygnał przed wystąpieniem trendu lub zmiany trendu.

- Opóźniony wskaźnik przynosi swój sygnał dopiero po rozpoczęciu trendu.

- Wskaźniki techniczne można podzielić na dwie kategorie:: Oscylatory i wskaźniki podążające za trendem lub wskaźniki momentum.

- Oscylatory są wskaźnikami wyprzedzającymi.

- Wskaźniki momentum są wskaźnikami opóźnionymi.

- Jeśli jesteś w stanie przeanalizować rynek, na którym handlujesz, Wtedy możesz zdecydować, który wskaźnik przynosi właściwe sygnały, a który nie powinien być używany.