Ich habe immer gesagt, dass Trading zum größten Teil aus psychologischen Komponenten besteht. Trader sollten daher eine Menge ihrer Zeit damit verbringen, an ihrer Einstellung zu arbeiten. Tatsache ist, dass die meisten “Super Trader” mindestens ein Jahr an ihrer psychologischen Einstellung gearbeitet haben, bevor sie begannen ihre Tradingpläne und Tradingsysteme entwickelten. Wenn Fehler beim Trading gemacht werden, sind diese oft psychologischer Natur.

Lassen Sie uns daher die “Psychologie des Tradings” aus dem Blickwinkel von “Fehlern” aus betrachten. Wenn Sie Ihren eigenen Tradingregeln nicht folgen, dann machen Sie einen Fehler. Das ist simpel und wenn Sie diesen Fehler immer und immer wieder machen, dann nennt man das Selbstsabotage. Die Selbstsabotage ist ein weiterer Bereich in der Psychologie, der reichliche Möglichkeiten bietet, Ihre Resultate beim Traden zu verbessern.

Doch wir wollen unser Augenmerk auf Fehler richten, die mit einer bestimmten Kategorie von Tradern zusammenhängen. Zu Beginn möchten ich Ihnen einen Weg zeigen, wie Sie die Fehler messen können, die Ihr Tradingverhalten beeinflussen. Die Effizienz beim Trading kommt durch Messung zustande, wie effektiv ein Trader dabei ist, fehlerfreie Trades abzuwickeln. Wenn ein Trader bei 100 Trades fünf Fehler macht, dann ist er zu 95% effizient.

In den letzen fünf Jahren haben meine Super Trader ihre Fehler feinsäuberlich dokumentiert, damit mein Team und ich die Effizienz der einzelnen Trader genau unter die Lupe nehmen konnten. Dabei habe ich herausgefunden, dass der Wert von 95% eine sehr gute Effizienz beim Trading widerspiegelt.

Doch einige Trader erreichten keine 75%, ein fürchterlicher Wert! Es bedeutet, dass diese Leute bei jedem vierten Trade einen Fehler machen. Dies ist von aller größter Bedeutung für einen speziellen Typ von Tradern, den mechanischen Trader. Dieser Typ glaubt, dass er Tradingprobleme, die mit der Psychologie zusammenhängen eliminieren kann, indem er mechanisch tradet. Viele Leute streben danach mechanisch zu traden, den Computer sämtliche Entscheidungen treffen zu lassen, weil sie glauben, damit alle menschlichen Fehler ausschließen zu können.

Einer meiner besten Freunde sagte einmal zu mir, dass Psychologie bei seiner Art zu traden keine Rolle spielt, da sein Handel vollautomatisch abläuft. Ich antwortete darauf: “Mit der Methode könntest Du aber mal einen guten Trade verpassen.” 18 Jahre nach diesem Statement von mir musste er sein Business schließen. Sein “Partner” der Computer hatte sich gegen einen bestimmten Trade entschieden und eben dieser eine Trade hätte ihm die finanziellen Mittel für das gesamte Jahr beschert…

Ich sagte immer, man kann nur seine Überzeugungen über den Markt traden. Daher schauen wir mal auf typische Überzeugungen, die ein mechanischer Trader üblicherweise hat.

- Mit mechanischem Trading kann ich objektiv sein und keine Fehler machen (außer den psychologischen Fehler, meinen Handelsansatz zu ändern).

- Mechanisches Trading ist objektiv. Mein System erlaubt mir meine künftigen Resultate zu bestimmen.

- Mechanisches Traden ist präzise.

- Die menschliche Entscheidungsfindung ist zu anfällig für Fehler.

Ich kann dieses Manko jedoch mit einem mechanischen System ausgleichen.

Doch ist mechanisches Trading wirklich objektiv? Ich denke, dass es das nicht ist, weil es auch hier eine Vielzahl an Fehlerquellen gibt, die selbst ein automatisiertes Handelssystem beeinflussen können. Fehlerhafte Daten, fehlerhafte Software, Fehler bei der Programmierung der Setups etc.

Mit fehlerhaften Daten geht der Ärger schon los. Werden ihre Kursdaten immer korrekt angezeigt, oder bricht der Datenfluss manchmal ab, und es erscheint “Error”? Was macht ihre Tradingsoftware in solch einem Fall? Wird dadurch möglicherweise ein Trade ausgelöst? Zudem könnten die historischen Kursdaten nicht korrekt sein, wenn beispielsweise Aktiensplits oder Dividenden nicht berücksichtigt wurden. Mit Fehlerquellen dieser Art haben mechanische Trader laufend zu tun.

Einmal wollte ich herausfinden, ob ich ein effektives, automatisiertes Aktien-Tradingsystem entwickeln kann. Ich schaute mich also nach “effizienten” Aktien um, kaufte diese und sicherte sie mit einem Trailingstop von 25% ab. Ich benutzte ein Datenset des S&P 500, das Kursinformationen der letzten 40 Jahre beinhaltete. Die Daten schienen gut aufbereitet zu sein und Splits sowie Dividendenzahlungen waren berücksichtigt.

Ich war sehr erfreut über die ersten Ergebnisse, weil mein System einen kleinen Gewinn abwarf. Doch zu diesem Zeitpunkt war mir nicht klar, dass das System auf Grundlage von falschen Informationen tradete, denn das Datenset erlaubte dem System Aktien zum jeweiligen IPO-Zeitpunkt zu kaufen, diese wurden aber erst später Teil des S&P 500-Index.

Im Back Test kaufte mein System Aktien von Microsoft, eBay, Intel und viele andere Unternehmen – bevor irgendjemand wusste, dass sie eines Tages im S&P 500 gelistet sein würden. Warum? Weil mein Datenset den Stand von heute repräsentierte und diese Daten 40 Jahre in die Vergangenheit zurückreichen. Der Back Test wurde also auf Grundlage falscher Daten durchgeführt, die Gewinne wurden durch Aktien von Unternehmen erzielt, die es an der Börse noch gar nicht gab.

Der mechanische Trader unter der Lupe

Im ersten Teil dieser Kolumne haben wir einige Fehlerquellen gefunden, die den mechanischen Tradingansatz negativ beeinflussen können, denn mechanisches Trading ist nicht wirklich objektiv. Denn bei diesem Ansatz spielen fehlerhafte Daten, fehlerhafte Software und Fehler bei der Programmierung der Setups eine wichtige Rolle. Im zweiten Teil werden wird weitere Fehlerquellen der mechanischen Trader beleuchtet.

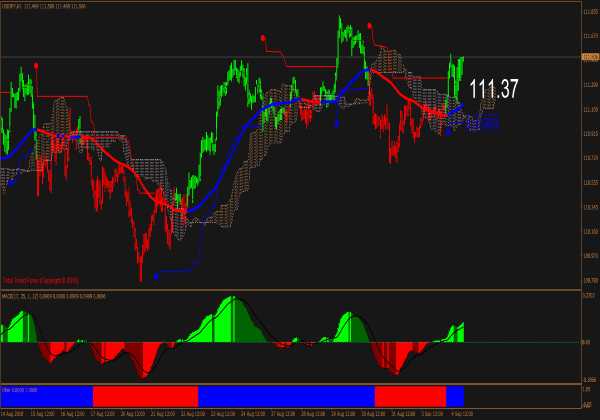

Was war am 6. Mai 2010 eigentlich los? Der Dow Jones verlor 1000 Punkte in nur rund 20 Menit. Blue Chips wie Procter & Gamble gaben über 20 Zähler ab und der Titel von Accenture wurde praktisch zu einem Penny Stock. Sicherlich waren mehrere Gründe ausschlaggebend, dass es zu diesem Mini-Crash kam, der aber auch große Auswirkungen auf automatisierte Handelssysteme hatte. Denn ein Crash passiert hin und wieder nun mal, und genau das ist die große Herausforderung für mechanische Systeme, mit solchen Dingen umzugehen.

Anmerkung: Natürlich waren an diesem Tag auch Trader ohne mechanischen Ansatz von dem Kurssturz betroffen. Ein Klient von mir sagte, er benutzte Trailingstops in Höhe von 25% und wurde dennoch mit jeder einzelnen Aktie ausgestoppt. Doch es gab auch Trader die große Profite erzielten. Ken Long, einer unserer Trainer, hat in der Woche vom 3. sampai 7. Mai mit seinem Handelsansatz einen Gewinn von 100R eingefahren. Wie immer agierte er sehr vorsichtig und konservativ bei seinen Trades und war sehr darauf bedacht, die Risiken unter Kontrolle zu haben.

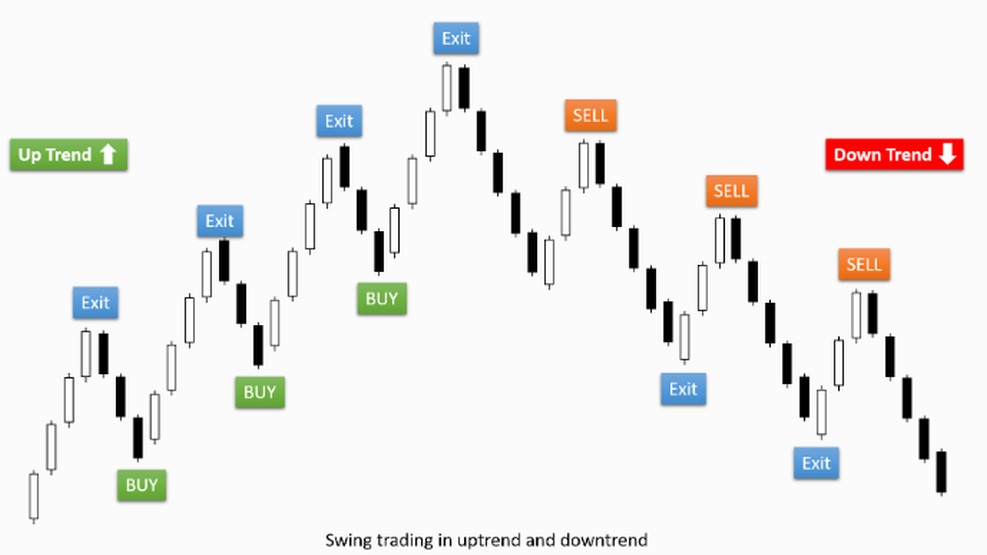

Es gibt noch eine andere Kategorie von Fehlern bei mechanischen Tradingsystemen: Das Setzen von zu engen und strikten Kriterien. Weil die Kriterien von Trade Setups oft zu präzise definiert sind, verpassen mechanische Systeme viele gute oder gar großartige Trades, die Trader mit einem selbstbestimmten Handelsansatz leicht ausmachen können.

Manchmal verpassen mechanische Systeme einen Einstieg in einen Trade, der sich wunderbar würde, nur um ein Pünktchen…ein Trader mit einem selbstbestimmten Handelsansatz kann dagegen jederzeit entscheiden, wann er wo einsteigt und selbst wenn er die Entscheidung einmal intuitiv treffen sollte. Dies gilt natürlich aus für den Ausstieg aus einer Position. Zu strikte Kriterien bei der Bestimmung von Trade Setups können manchmal Gift für den mechanischen Trader sein.

Begrenzte Möglichkeiten

Es gib eine Menge Fehlerquellen bei mechanischen Handelssystemen und wie gesehen gerade bei der Wahl und dem Setzen von Kriterien. Und das ist gerade der Punkt, auf den es entscheidend ankommt. Sobald Sie ihre Regeln in einer Weise festlegen, manchmal zu präzise, dass ein Computer ihre Trades ausführen kann, tappen sie in die Kriterien-Falle. Sie geben ihrem Programm zu viele Informationen, zu wenig relevante Informationen oder beachten notwendige Informationen nicht. Oder wie Programmierer zu pflegen sagen: “Wenn man Mist eingibt, dann kommt auch nur Mist dabei raus.”

Daher kann ihr automatisiertes Handelssystem auch keine guten oder hervorragenden Trades durchführen aufgrund der strikten Regeln, die ihm vorgegeben wurden. Durch die dahinter stehende Logik der mechanischen Handelssysteme, begrenzen Sie als Trader das tatsächlich vorhandene Potential oder die real vorhandenen Möglichkeiten für hoch profitable Trades. Im Vergleich wird ein Trader mit einem selbstbestimmten Handelsansatz, bei dem er variieren kann, auch dann in der Regel bessere Resultate erzielen, als ein mechanisches System selbst wenn beide den gleichen Handelsansatz verwenden.

Erfolgreiche Trader

Trader die ihren Handelsansatz selbst bestimmen sind rar und zählen zu den erfolgreichsten Tradern weltweit. Sie verfügen natürlich auch über ein Set von Regeln. Diese sind jedoch, im Gegensatz zu den mechanischen Tradern, flexibel und breiter gefasst. Ich kann eines mit Sicherheit sagen:

Jeder Absolvent meines Super Tra der Programms ist entweder ein mechanischer Trader oder ein Trader mit einem auf Regeln basierendem, selbstbestimmten Handelsansatz geworden. Die letztgenannten haben sich bei ihrer täglichen Handelspraxis Regel zu Eigen gemacht, die ihren Erfolg unterstützen.

So wird nur eine kleine Auswahl an Aktien analysiert und deren Kursverlauf verfolgt. Diese Leute achten auf starke und auffällige Kurskorrekturen, auch bei verschiedenen Indizes. Sie riskieren nie mehr als 0,5% ihres Kapitals pro Position. Sie stellen sicher, dass das Chance-Risiko Verhältnis mindestens 3 zu 1 pro Trade beträgt. Sie benutzen Trailingstops und traden nie mehr als 4 Positionen gleichzeitig. Und zum Schluss: Sie überdenken und ändern ihre Regeln, wenn am Ende des Monats nicht mindestens ein Gewinn von 5R herausspringt.

Fazit

Aus Platzgründen habe ich nur einige der Regeln der erfolgreichen Trader aufgelistet. Doch sie können sicher sein, dass erfolgreiche Trader Regeln für sämtliche Bereiche des Tradens haben und diese Regeln erlauben ein Maximum an Selbstbestimmtheit denn sie können jederzeit an jede Marktlage angepasst werden. Ein unschätzbarer Vorteil gegenüber einem mechanischen Ansatz.